2015《税法二》基础考点:企业所得税的税收优惠

【小编导言】我们一起来学习2015《税法二》基础考点:企业所得税的税收优惠。

![]() 【内容导航】:

【内容导航】:

(一)从事农、林、牧、渔业项目的所得

(二)从事国家重点扶持的公共基础设施项目投资经营的所得

(三)企业在限售股解禁前转让限售股征税问题

(三)从事符合条件的环境保护、节能节水项目的所得

(四)符合条件的技术转让所得

(五)高新技术企业优惠

(六)小型微利企业优惠

(七)开发新技术、新产品、新工艺发生的研究开发费用

(八)安置残疾人员所支付的工资

(九)创投企业优惠

(十)加速折旧

(十一)减计收入

(十二)环保设备抵免应纳税额

(十三)民族自治地方的减免税

(十四)非居民企业税收优惠

(十五)促进节能服务产业发展的优惠

(十六)其他有关行业的优惠

本考点属于《税法二》第一章企业所得税第九节税收优惠的内容。

![]() 【基础考点】:企业所得税的税收优惠

【基础考点】:企业所得税的税收优惠

《企业所得税法》的税收优惠方式包括免税、减税、加计扣除、加速折旧、减计收入、税额抵免等。

可以分为税基式、税率式,税额式。可以在收入上做文章,或者在扣除上做文章

1.从事农、林、牧、渔业项目的所得

(1)企业从事下列项目的所得,免征企业所得税:

①蔬菜、谷物、薯类、油料、豆类、棉花、麻类、糖料、水果、坚果的种植;

②农作物新品种的选育;

③中药材的种植;

④林木的培育和种植;

⑤牲畜、家禽的饲养;

⑥林产品的采集;

⑦灌溉、农产品初加工、兽医、农技推广、农机作业和维修等 农、林、牧、渔服务业项目;

⑧远洋捕捞。

公司加农户模式从事农、林、牧、渔业项目生产的企业。

(2)企业从事下列项目的所得,减半征收企业所得税(交叉出题):

①花卉、茶以及其他饮料作物和香料作物的种植;

②海水养殖、内陆养殖。

农、林、牧、渔业项目的所得税优惠政策和征收管理的有关事项:

企业根据委托合同,受托对符合规定的农产品进行初加工服务,其所收取的加工费,可以按照农产品初加工的免税项目处理。

企业从事实施条例第八十六条第(二)项适用企业所得税减半优惠的种植、养殖项目,并直接进行初加工且符合农产品初加工目录范围的,企业应合理划分不同项目的各项成本、费用支出,分别核算种植、养殖项目和初加工项目的所得,并各按适用的政策享受税收优惠。

企业对外购茶叶进行筛选、分装、包装后进行销售的所得,不享受农产品初加工的优惠政策。

企业同时从事适用不同企业所得税政策规定项目的,应分别核算,单独计算优惠项目的计税依据及优惠数额;分别核算不清的,可由主管税务机关按照比例分摊法或其他合理方法进行核定。

企业购买农产品后直接进行销售的贸易活动产生的所得,不能享受农、林、牧、渔业项目的税收优惠政策。

2.从事国家重点扶持的公共基础设施项目投资经营的所得

自项目取得第一笔生产经营收入所属纳税年度起,第1-3年免征企业所得税,第4-6年减半征收企业所得税。“三免三减半”

3.从事符合条件的环境保护、节能节水项目的所得

自项目取得第一笔生产经营收入所属纳税年度起,第1-3年免征企业所得税,第4-6年减半征收企业所得税。“三免三减半”。

4.符合条件的技术转让所得

符合条件的技术转让所得在一个纳税年度内,居民企业技术转让所得不超过500万元的部分,免征企业所得税;超过500万元的部分,减半征收企业所得税。

5.高新技术企业优惠

国家需要重点扶持的高新技术企业减按15%的税率征收企业所得税。

这类高新技术企业条件:6条,核心是拥有自主的知识产权

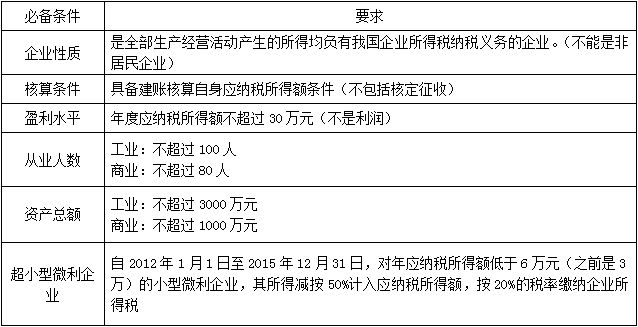

6.小型微利企业优惠

7.开发新技术、新产品、新工艺发生的研究开发费用

(1)研发费用计入当期损益未形成无形资产的,允许再按其当年研发费用实际发生额的50%,直接抵扣当年的应纳税所得额。

(2)研发费用形成无形资产的,按照该无形资产成本的150%在税前摊销。除法律另有规定外,摊销年限不低于10年。

8.安置残疾人员所支付的工资

企业支付给残疾职工的工资,在进行企业所得税预缴申报时,允许据实计算扣除;在年度终了进行企业所得税年度申报和汇算清缴时,再按照支付给残疾职工工资的100%加计扣除。

9.创投企业优惠

创业投资企业采取股权投资方式投资于未上市的中小高新技术企业2年以上的,可以按照其投资额的70%在股权持有满2年的当年抵扣该创业投资企业的应纳税所得额;当年不足抵扣的,可以在以后纳税年度结转抵扣。

10.加速折旧

可以采取缩短折旧年限或者采取加速折旧方法的固定资产:

(1)由于技术进步,产品更新换代较快的固定资产;

(2)常年处于强震动、高腐蚀状态的固定资产。

采取缩短折旧年限方法的,最低折旧年限不得低于法定折旧年限的60%;采取加速折旧方法的,可以采取双倍余额递减法或者年数总和法。

11.减计收入

(1)综合利用资源,是指企业以《资源综合利用企业所得税优惠目录》规定的资源作为主要原材料,生产国家非限制和禁止并符合国家和行业相关标准的产品取得的收入,减按90%计入收入总额。

(2)农村金融减计收入。自2009年1月1日至2013年12月31日,对金融机构农户小额贷款的利息收入,保险公司为种植业、养殖业提供保险业务的保费收入,在计算应纳税所得额时,按90%比例减计收入。

12.环保设备抵免应纳税额(重点)

企业“购置并实际使用”《环境保护专用设备企业所得税优惠目录》、《节能节水专用设备企业所得税优惠目录》和《安全生产专用设备企业所得税优惠目录》规定的“环境保护、节能节水、安全生产”等专用设备的,该专用设备的投资额的10%可以从企业当年的应纳税额中抵免;当年不足抵免的,可以在以后5个纳税年度结转抵免。

13.民族自治地方的减免税

(1)民族自治地方的自治机关对本民族自治地方的企业应缴纳的企业所得税中属于地方分享的部分,可以决定减征或者免征。自治洲、自治县决定减征或者免征的,须报省、自治区、直辖市人民政府批准。

(2)对民族自治地方内国家限制和禁止行业的企业,不得减征或者免征企业所得税。

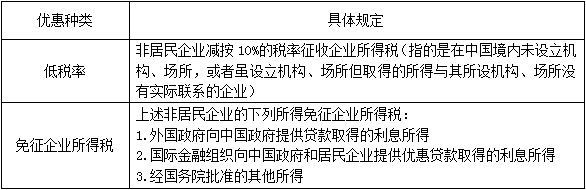

14.非居民企业税收优惠

15.促进节能服务产业发展的优惠

对符合条件的节能服务公司实施合同能源管理项目,符合《企业所得税法》有关规定的,自项目取得第一笔生产经营收入所属纳税年度起,第1年至第3年免征企业所得税,第4年至第6年按照25%的法定税率减半征收企业所得税。

16.其他有关行业的优惠:

(1)符合条件的软件企业实行即征即退政策所退还的增值税,用于研究开发软件产品和扩大再生产,不作为应税收入,不予征收企业所得税;

(2)经认定的境内新办的符合条件的软件企业和集成电路设计企业,在2017年12月31日前自获利年度起计算优惠期,企业所得税“两免三减半”;

(3)当年未享受免税优惠的国家规划布局内的重点软件企业,减按10%税率征收企业所得税;

(4)符合条件的软件企业和集成电路设计企业的职工培训费税前据实扣除(无限制比例);

(5)企业购进软件,符合无形资产或固定资产确认条件的,可以按照固定资产或无形资产进行核算,其摊销或折旧年限可适当缩短,最短可为2年(含);

(6)集成电路生产企业的生产设备折旧年限可以适当缩短,最短可为3年(含);

(7)投资额超过80亿元人民币或集成电路线宽小于0.25微米的集成电路生产企业,经认定后,减按15%的税率计征企业所得税,经营期15年以上的,在2017年12月31日前自获利年度起计算优惠期,企业所得税“五免五减半”;

(8)集成电路线宽小于0.8微米(含)的集成电路生产企业,经认定后,在2017年12月31日前自获利年度起计算优惠期,企业所得税“两免三减半”。

(9)关于鼓励证券投资基金发展的优惠政策

①对证券投资基金从证券市场中取得的收入,包括买卖股票、债券的差价收入,股权的股息、红利收入,债券的利息收入及其他收入,暂不征收企业所得税。

②对投资者从证券投资基金分配中取得的收入,暂不征收企业所得税。

③对证券投资基金管理人运用基金买卖股票、债券的差价收入,暂不征收企业所得税。

东奥网站发布的知识点由于内容及时更新的需要发布的是往年教材内容,需要查询最新知识点内容的考生请参考2014《轻松过关》系列参考书及相关课程,目前2015年注册税务师考试教材和相关辅导书均未上市,敬请关注!

东奥首页

东奥首页

津公网安备12010202000755号

津公网安备12010202000755号