2022年注会财管重要知识点:金融期权价值的评估方法

注册会计师《财管》科目的考试难度较大,非常考验考生们的理解能力和计算能力。以下是小编为大家准备的2022年注会财管重要知识点,考生们赶快来学习吧!

【内容导航】

金融期权价值的评估方法

【所属章节】

第七章 期权价值评估——第二节 金融期权价值评估

【知识点】金融期权价值的评估方法

金融期权价值的评估方法

(一)期权估值原理

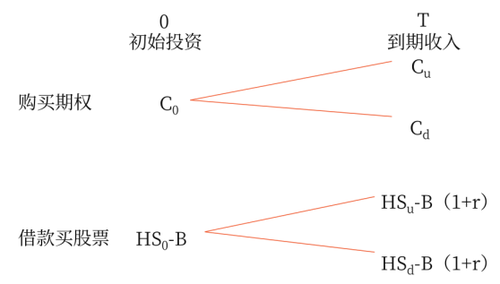

1.复制原理(构造借款买股票的投资组合,作为期权等价物)

(1)基本思想

构造一个股票和借款的适当组合,使得无论股价如何变动,投资组合的损益都与期权相同,那么,创建该投资组合的成本就是期权的价值。

按照套期保值原理

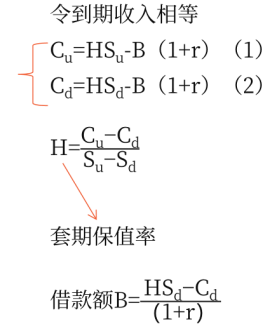

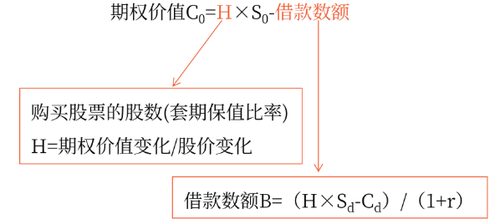

(2)计算公式

2.风险中性原理

(1)基本思想

假设投资者对待风险的态度是中性的,所有证券的期望报酬率都应当是无风险利率。

(2)计算思路

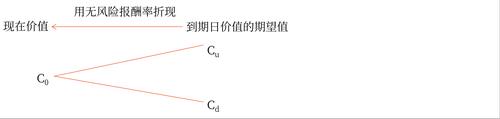

用无风险报酬率折现

(3)基本公式

到期日价值的期望值=上行概率×Cu+下行概率×Cd

期权价值=到期日价值的期望值÷(1+持有期无风险利率)=(上行概率×Cu+下行概率×Cd)/(1+r)

(4)上行概率的计算

期望报酬率(无风险利率)=上行概率×上行时报酬率+下行概率×下行时报酬率

假设股票不派发红利,股票价格的上升百分比就是股票投资的报酬率。

期望报酬率(无风险利率)=上行概率×股价上升百分比+下行概率×(-股价下降百分比)

(二)二叉树期权定价模型

1.单期二叉树定价模型

期权价格=[(1+r-d)/(u-d)]×[Cu/(1+r)]+[(u-1-r)/(u-d)×Cd/(1+r)]

u:上行乘数=1+上升百分比

d:下行乘数=1-下降百分比

r:无风险的期利率

2.两期二叉树模型

(1)基本原理:由单期模型向两期模型的扩展,不过是单期模型的两次应用。

(2)方法:先利用单期定价模型,根据Cuu和Cud计算节点Cu的价值,利用Cud和Cdd计算Cd的价值;然后,再次利用单期定价模型,根据Cu和Cd计算C0的价值。从后向前推进。

3.多期二叉树模型

(1)原理:从原理上看,与两期模型一样,从后向前逐级推进,只不过多了一个层次。

(2)股价上升与下降的百分比的确定:

期数增加以后带来的主要问题是股价上升与下降的百分比如何确定问题。期数增加以后,要调整价格变化的升降幅度,以保证年报酬率的标准差不变。

把年报酬率标准差和升降百分比联系起来的公式是:

![]()

d=1-下降百分比=1/u

其中:e-自然常数,约等于2.7183

σ-标的资产连续复利报酬率的标准差

t-以年表示的时段长度

(三)布莱克-斯科尔斯期权定价模型(BS模型)

1.假设

(1)在期权寿命期内,买方期权标的股票不发放股利,也不作其他分配;

(2)股票或期权的买卖没有交易成本;

(3)短期的无风险利率是已知的,并且在期权寿命期内保持不变;

(4)任何证券购买者能以短期的无风险利率借得任何数量的资金;

(5)允许卖空,卖空者将立即得到所卖空股票当天价格的资金;

(6)看涨期权只能在到期日执行;

(7)所有证券交易都是连续发生的,股票价格随机游走。

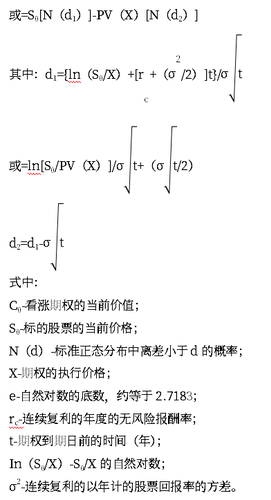

2.公式

3.参数估计

(1)无风险利率的估计

①期限要求:无风险利率应选择与期权到期日相同的国库券利率。如果没有相同时间的,应选择时间最接近的国库券利率。

②这里所说的国库券利率是指其市场利率(根据市场价格计算的到期收益率),而不是票面利率。

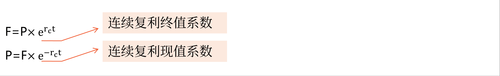

③模型中的无风险利率是按连续复利计算的利率,而不是常见的年复利。

连续复利假定利息是连续支付的,利息支付的频率比每秒1次还要频繁。

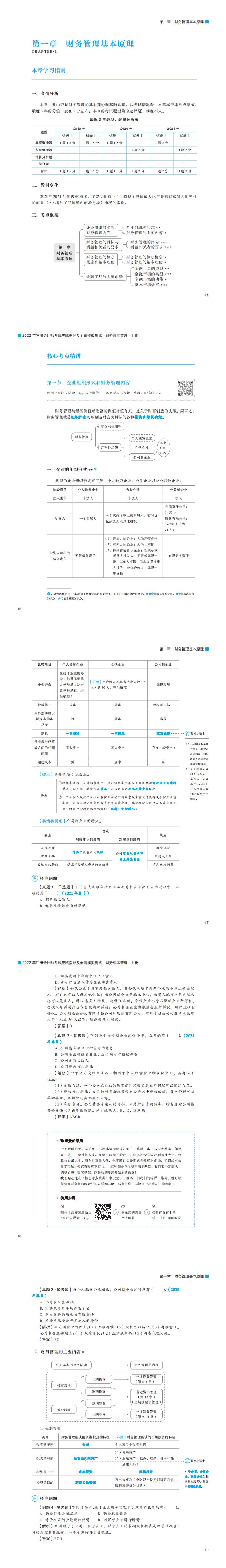

如果用F表示终值,P表示现值,rc表示连续复利率,t表示时间(年);则:

4.看涨期权-看跌期权平价定理

对于欧式期权,假定看涨期权和看跌期权有相同的执行价格和到期日,则下述等式成立:

看涨期权价格-看跌期权价格=标的资产的价格-执行价格的现值

这种关系,被称为看涨期权-看跌期权平价定理,利用该等式中的4个数据中的3个,就可以求出另外1个。

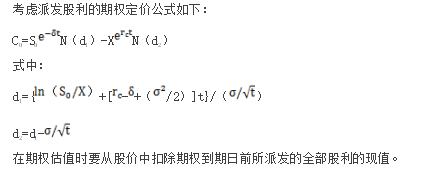

5.派发股利的期权定价

6.美式期权估值

美式期权在到期前的任意时间都可以执行,除享有欧式期权的全部权利之外,还有提前执行的优势。因此,美式期权的价值应当至少等于相应欧式期权的价值,在某种情况下比欧式期权的价值更大。

注:本文知识点整理自东奥闫华红老师-2022年注会财管基础精讲班课程讲义

《轻松过关®一》精彩内容快来试读,点击试读更多内容>>>

《轻松过关®一》精彩内容快来试读,点击试读更多内容>>>

滑动图片试读轻一内容

● ● ● ● ●

2022年注会考试时间是8月26-28日,请大家克服懒惰,认真完成各个阶段的学习计划,争取顺利通过2022年注册会计师考试。

(东奥会计在线原创文章,仅供考生学习使用,禁止任何形式的转载)

津公网安备12010202000755号

津公网安备12010202000755号