可转换债券筹资_2024注会财管备考重点

2024年注会《财管》第九章的“可转换债券筹资”。闫华红老师为考生扩展出一处知识解读,根据我国《上市公司证券发行管理办法》规定,自发行结束之日起6个月后方可转换为公司股票,转换期限由公司根据可转换债券的存续期限及公司财务状况决定。

✅ 24年注会冲刺阶段章节习题,点击练习 > ✅ 新人福利领取,登录即送专属学习资料!>

注会考试中《财管》科目是学习难度较大的科目。除了要有一定的会计理论基础支撑之外。还要有一定的理科思维及运算能力。但并不意味着《财管》是难以突破的存在。掌握重点知识,争取在核心内容上得分,亦是备考的技巧之一。想知道更多《财管》的备考重点。

点击查看:2024年注会财管《轻一》名师讲义,备考重点汇总>>

【所属章节】

第九章 长期筹资

第三节 混合筹资

【知 识 点】

可转换债券筹资

(一)含义与特点

1.含义:可以转换为特定公司的普通股的债券。

2.特点:

(1)这种转换,在资产负债表上只是负债转换为普通股,并不增加额外的资本。认股权证与之不同,认股权会带来新的资本。

(2)这种转换是一种期权,证券持有人可以选择转换,也可选择不转换而继续持有债券。

(二)可转换债券的主要条款

1.转换价格

含义 | 即转换发生时投资者为取得普通股每股所支付的实际价格 |

要点 | 转换价格通常比发行时的股价高出20%至30% |

2.转换比率

含义 | 是债权人将一份债券转换成普通股可获得的普通股股数 |

关系公式 | 转换比率=债券面值÷转换价格 |

3.转换期

含义 | 转换期是指可转换债券转换为股份的起始日至结束日的期间 |

要点 | 可转换债券的转换期可以与债券的期限相同,也可以短于债券的期限。超过转换期后的可转换债券,不再具有转换权,自动成为不可转换债券(或普通债券) |

4.赎回条款

含义 | 赎回条款是可转换债券的发行企业可以在债券到期日之前提前赎回债券的规定 | |

目的 | ①可以促使债券持有人转换股份,因此又被称为加速条款 ②可以使发行公司避免市场利率下降后,继续向债券持有人按较高的债券票面利率支付利息所蒙受的损失 | |

具体内容 | 不可赎 回期 | 设立不可赎回期的目的,在于保护债券持有人的利益,防止发行企业滥用赎回权强制债券持有人过早转换债券 |

赎回期 | 赎回期是可转换债券的发行公司可以赎回债券的期间 | |

赎回 价格 | 赎回价格一般高于可转换债券的面值,两者之差为赎回溢价。赎回溢价随债券到期日的临近而减少 | |

赎回 条件 | 赎回条件分为无条件赎回和有条件赎回。无条件赎回是在赎回期内发行公司可随时按照赎回价格赎回债券。有条件赎回是对赎回债券有一些条件限制,只有在满足了这些条件之后才能由发行公司赎回债券 | |

5.回售条款

含义 | 回售条款是在可转换债券发行公司的股票价格达到某种程度时,债券持有人有权按照约定的价格将可转换债券卖给发行公司的有关规定 |

目的 | 设置回售条款是为了保护债券投资者的利益,使他们能够避免遭受过大的投资损失,从而降低投资风险。合理的回售条款,可以使投资者具有安全感,因而有利于吸引投资者 |

6.强制性转换条款

含义 | 强制性转换条款是在某些条件具备之后,债券持有人必须将可转换债券转换为股票,无权要求偿还债券本金的规定 |

目的 | 设置强制性转换条款,是为了保证可转换债券顺利地转换成股票,实现发行公司扩大权益筹资的目的 |

提示

回售条款是对投资者有利的条款;赎回条款、强制性转换条款是对发行公司有利的条款。

(三)可转换债券的筹资成本

1.可转换债券的估价

(1)纯债券的价值

纯债券价值是不含看涨期权的普通债券的价值。

纯债券的价值=未来各期利息的现值+到期本金的现值

折现率:等风险普通债券的市场利率。

(2)债券的转换价值

债券转换价值是债券转换成的股票价值。

转换价值=股价×转换比例

(3)可转换债券的底线价值

可转换债券的最低价值,应当是纯债券价值和转换价值两者中较高者。

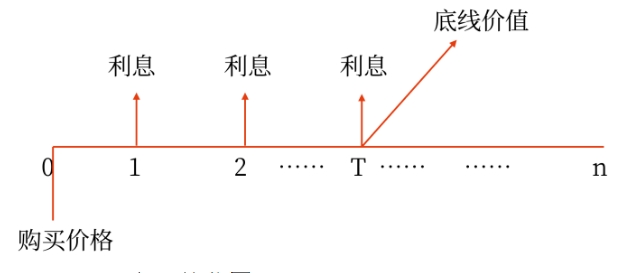

2.可转换债券的税前成本(投资者的内含报酬率IRR)

(1)计算方法(求投资者内含报酬率的过程)

买价=未来各期利息的现值+可转换债券的底线价值(通常是转换价值)现值

上式中求出的折现率,就是可转换债券的税前成本。

(2)合理的范围

可转换债券的税前筹资成本应在普通债券利率与税前股权资本成本之间。

解读:债务的市场利率<内含报酬率有效<普通股资本成本/(1-T)

或:债务的市场利率×(1-T)<内含报酬率有效×(1-T)<普通股资本成本

(四)可转换债券筹资的优缺点

优点 | (1)与普通债券相比,可转换债券使得公司能够以较低的利率取得资金。降低了公司前期的筹资成本 (2)与普通股相比,可转换债券使得公司取得了以高于当前股价出售普通股的可能性。有利于稳定公司股票价格 |

缺点 | (1)股价上涨风险。公司只能以较低的固定转换价格换出股票,会降低公司的股权筹资额 (2)股价低迷风险。发行可转换债券后,如果股价没有达到转股所需要的水平,可转换债券持有者没有如期转换普通股,则公司只能继续承担债务。在订有回售条款的情况下,公司短期内集中偿还债务的压力会更明显 (3)筹资资本成本高于普通债券。尽管可转换债券的票面利率比普通债券低,但是加入转股成本之后的总筹资资本成本比普通债券要高 |

(五)可转换债券和附认股权证债券的区别

区别点 | 可转换债券 | 附认股权证债券 |

是否增加 新的资本 | 可转换债券在转换时只是报表项目之间的变化,没有增加新的资本 | 附认股权证债券在认购股份时给公司带来新的权益资本 |

灵活性不同 | 可转换债券允许发行者规定可赎回条款、强制转换条款等,种类较多,灵活性较高 | 附认股权证债券的灵活性较差 |

适用情况 不同 | 比发行附认股权证债券的公司,规模大,风险低 | 比发行可转债的公司,规模小,风险更高,往往是新公司启动新的产品 |

发行目的 | 主要目的是发行股票而不是债券,只是因为当前股价偏低,希望通过将来转股以实现较高的股票发行价 | 主要目的是发行债券而不是股票,是为了发债而附带期权,只是因为当前利率要求高,希望通过捆绑期权吸引投资者以降低利率 |

两者的发行 费用不同 | 可转换债券的承销费用与普通债券类似 | 附认股权证债券的承销费用介于债务融资和普通股融资之间 |

注会考试时间是8月23日-25日,知识学习需要徐徐渐进,掌握重要内容,更会事半功倍。上文知识点内容根据闫华红老师《轻一基础精讲班》讲义整理,闫华红老师2024年主讲的注会C双名师轻松过关®班课程正在更新!2025年注会新课也已上线,想给自己加一年保障,可点击图片了解详情。

(本文为东奥会计在线原创文章,仅供考生学习使用,禁止任何形式的转载)

津公网安备12010202000755号

津公网安备12010202000755号