管理用财务报表体系_2025注会《财管》考点抢先学

注册会计师《财管》第二章“管理用财务报表体系”之所以称之为体系,就需要考生先捋顺逻辑关系,不建议死记硬背,同时本文梳理出的逻辑框架图进行知识巩固。

✅ 25考季注会《财管》抢学考点汇总>✅ 备考免费资料,注册即可打开全科资料库>

管理用财务报表体系

(一)总体思路

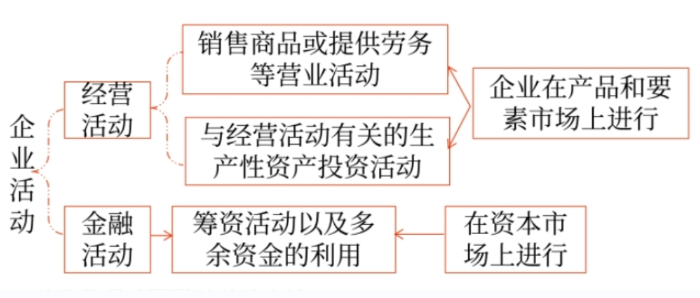

1.财务管理对企业活动的分类

2.基本框架

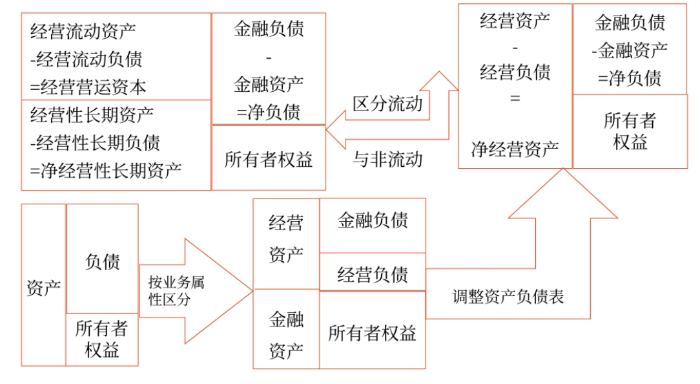

总体思路 | 区分经营活动和金融活动 |

资产负债表 | 区分经营资产和金融资产、经营负债和金融负债 |

利润表 | 区分经营损益和金融损益 |

现金流量表 | 重新归类经营现金流量和金融现金流量 |

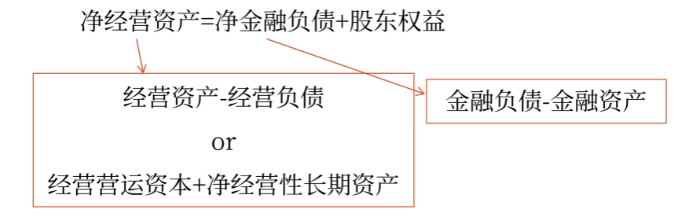

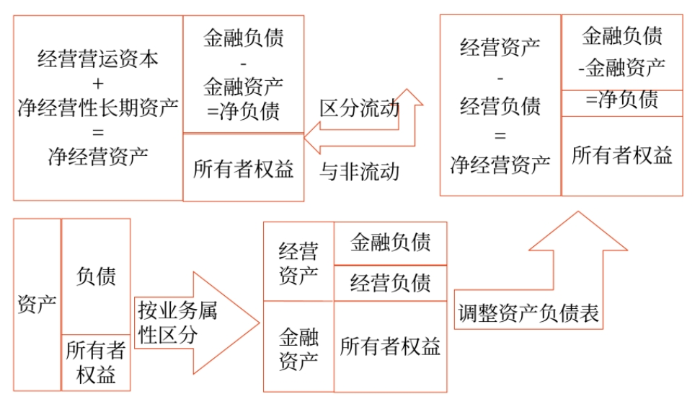

(二)管理用资产负债表

区分经营资产和金融资产、经营负债和金融负债,所有者权益不变。

提示![]()

(1)经营性资产和负债,是指在销售商品或提供劳务的过程及生产性资产投资活动中涉及的资产和负债。

(2)金融性资产和负债,是指在筹资过程中或利用经营活动多余资金进行投资的过程中涉及的资产和负债。

基本等式:

(1)区分经营资产和金融资产

注意容易混淆的项目

第一:货币资金本身是金融性资产,但是有一部分货币资金是经营活动所必需的。以往考试在编制管理用资产负债表时,有三种做法:

①将全部货币资金列为经营性资产。(教材处理)

②根据行业或公司历史平均的“货币资金/销售收入”百分比以及本期销售额,推算经营活动需要的货币资金额,多余部分列为金融资产。

③将其全部列为金融资产。

提示![]()

考试时会明确采用哪一种处理方法。

第二:名称上带投资的项目只有长期股权投资为经营资产,其他均为金融资产。

例如:其他权益工具投资、投资性房地产、短期权益性投资、其他应收款(应收短期权益性投资的应收股利)等均为金融资产

第三:与利息相关的为金融

例如:其他应收款(应收利息)

第四:名称上就带金融二字的属于金融

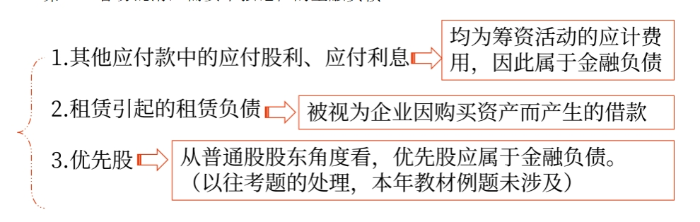

(2)区分经营负债和金融负债

第一:有息负债都是金融负债(例如:借款、应付债券、租赁负债等)

第二:容易混淆,需要单独记忆的金融负债:

提示![]()

在会计中“一年内到期的非流动资产”中的有关科目主要包括:一年内到期的债权投资、长期待摊费用和一年内可收回的长期应收款。一般来说,除了其中的一年内到期的债权投资应归为金融资产外,大多属于经营资产。

在会计中“一年内到期的非流动负债”中的有关科目主要包括: 一年内到期的长期借款、应付债券和长期应付款。其中除了长期应付款如果注明是无息应归属为经营负债,大多属于金融负债。通常考试时会给出明确说明。

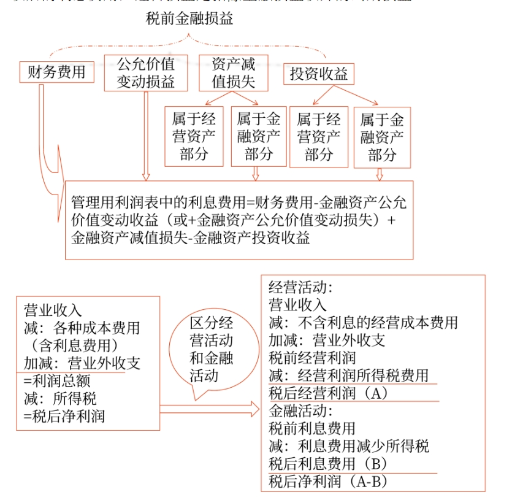

(三)管理用利润表

1.区分经营损益和金融损益

金融损益是指金融负债利息与金融资产收益的差额,即扣除利息收入、金融资产公允价值变动收益等以后的利息费用,经营损益是指除金融损益以外的当期损益。

2.管理用利润表的基本公式

税后经营净利润-税后利息费用=净利润

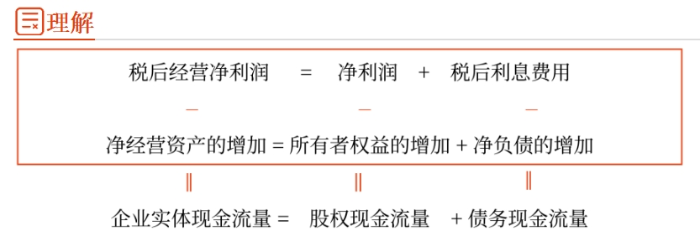

理解![]()

息税前利润EBIT(earnings before interest and taxes)

3.税后经营净利润确定的两种方法

(1)直接法

税后经营净利润=税前经营利润×(1-所得税税率)

(2)间接法

税后经营净利润=净利润+税后利息费用=净利润+利息费用×(1-所得税税率)

间接法总结![]()

税前:

I=金融负债利息-金融资产收益+金融资产损失

税前经营利润(EBIT)=利润总额+I

税后:

税后利息费用=I×(1-T)

税后经营净利润=净利润+税后利息费用

提示![]()

所得税税率的确定方法

①简化做法:平均税率法:所得税税率=所得税费用/利润总额

②适用税率法:根据给定的各自适用税率确定。

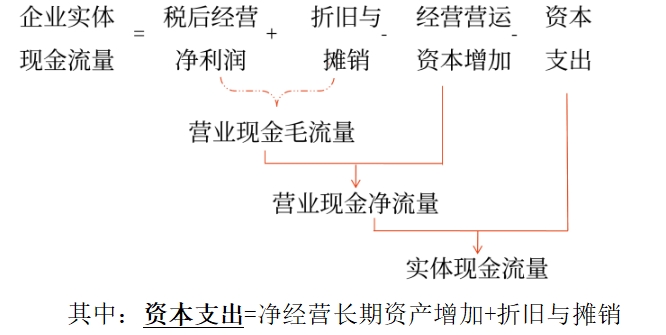

(四)管理用现金流量表

1.区分经营现金流量和金融现金流量

(1)经营现金流量

经营现金流量 | 经营现金流量是指企业因销售商品或提供劳务等营业活动以及与此相关的生产性资产投资活动产生的现金流量 经营现金流量,代表了企业经营活动的全部成果,是“企业生产的现金”,因此又称为“实体经营现金流量”简称实体现金流量 |

(2)融资现金流量

融资现金 流量 | 筹资活动和金融市场投资活动而产生的现金流量 ①债务现金流量——是与债权人之间的交易形成的现金流,包括支付利息、偿还或借入负债,以及金融资产购入或出售 ②股权现金流量——是与股东之间的交易形成的现金流,包括股利分配、股份发行和回购等 |

2.现金流量的确定

(1)剩余流量法(从实体现金流量的来源分析)

链接![]()

教材<企业价值评估>章概念:实体现金流量是企业全部现金流入扣除成本费用和必要的投资后的剩余部分,它是企业一定期间可以提供给所有投资人(包括股权投资人和债权投资人)的税后现金流量。

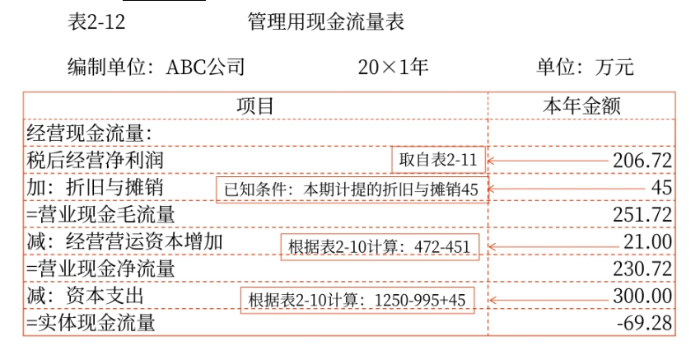

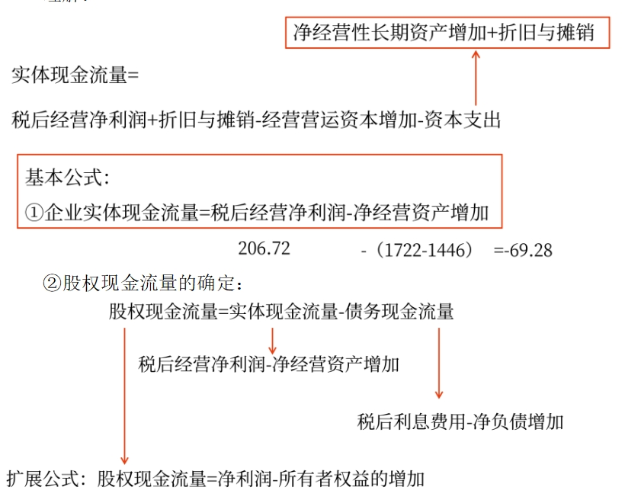

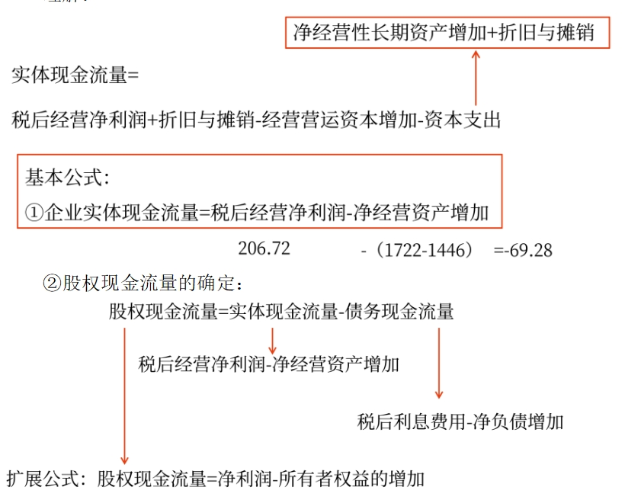

企业实体现金流=税后经营净利润+折旧与摊销-经营营运资本增加-资本支出

理解![]()

付现成本与非付现成本的区别

其中:资本支出=净经营长期资产增加+折旧与摊销

理解![]()

(1)如果实体现金流量是负数,企业需要筹集现金,其来源有:

①出售金融资产;②借入新的负债;③发行新的股份。

(2)如果实体现金流量是正数,它有5种使用途径:

①向债权人支付利息(注意,对企业而言,利息净现金流出是税后利息费用);②向债权人偿还负债本金,清偿部分负债;③向股东支付股利;④从股东处回购股票;⑤购买金融资产。

(2)融资现金流量法(从实体现金流量的去向分析)

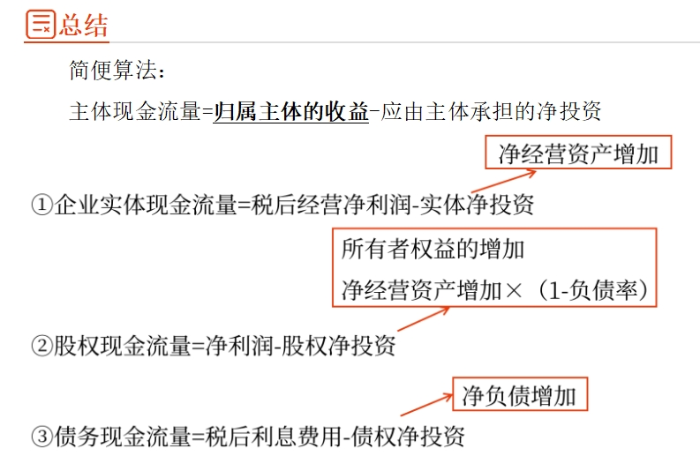

实体现金流量=股权现金流量+债务现金流量

其中:

①债务现金流量=税后利息费用-新借负债本金(或+偿还负债本金)

=税后利息费用-净负债增加

②股权现金流量=实体现金流量-债务现金流量

=股利-股票发行(或+股票回购)

=股利-股权资本净增加

项目 | 本年金额 |

金融活动现金流量: | |

税后利息支出(表2-11) | 70.72 |

减:净负债增加(依据表2-10:762-566) | 196.00 |

=债务现金流量 | -125.28 |

股利分配[依据表2-10,2-11:净利润-增加的留存收益=136-(960-880)] | 56.00 |

减:股权资本净增加(依据表2-10:100-100) | 0 |

=股权现金流量 | 56.00 |

融资现金流量 | -69.28 |

【扩展】方法3:简便算法(第7章)

理解:

②股权现金流量的确定:

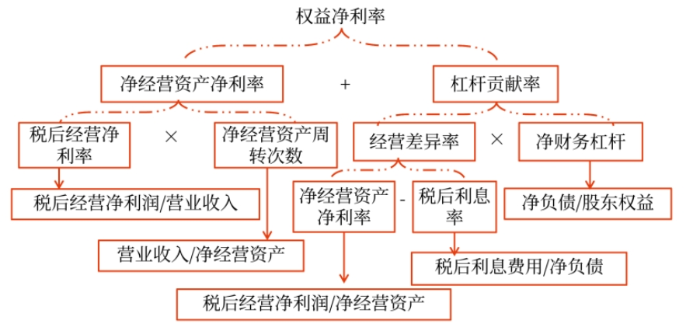

(五)管理用财务分析体系(改进杜邦分析体系)

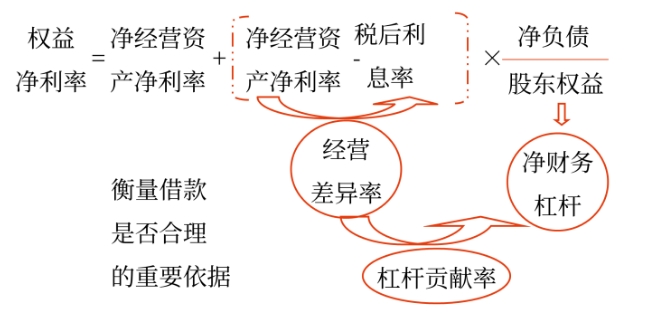

权益净利率=净利润/股东权益

=税后经营净利润/股东权益−税后利息费用/股东权益

=税后经营净利润/净经营资产×净经营资产/股东权益−税后利息费用/净负债×净负债/股东权益

=税后经营净利润/净经营资产×(1+净负债/股东权益)−税后利息费用/净负债×净负债/股东权益

=净经营资产净利率+(净经营资产净利率−税后利息率)×净财务杠杆

指标记忆规律→口径匹配

主体 | 管理用资产负债表(1) | 管理用利润表(2) | 投资报酬率(母子率) =(2)/(1) |

实体 | 净经营资产 | 税后经营净利润 | 净经营资产净利率 |

负债 | 净负债 | 税后利息费用 | (净负债)税后利息率 |

股权 | 所有者权益 | 净利润 | 权益净利率 |

1.改进分析体系的核心公式

2.改进分析体系的分析框架

3.主要分析指标:

表2-13 | 主要财务比率及其变动 | ||||

主要财务比率 | 本年 | 上年 | 变动 | ||

1.税后经营净利率 (税后经营净利润/营业收入) | 6.891% | 7.908% | -1.017% | ||

2.净经营资产周转次数 (营业收入/净经营资产) | 1.7422 | 1.9710 | -0.2288 | ||

3.=(1×2)净经营资产净利率 (税后经营净利润/净经营资产) | 12.005% | 15.586% | -3.581% | ||

4.税后利息率 (税后利息费用/净负债) | 9.281% | 11.549% | -2.268% | ||

5.=(3-4)经营差异率 (净经营资产净利率-税后利息率) | 2.724% | 4.037% | -1.313% | ||

6.净财务杠杆(净负债/股东权益) | 0.7938 | 0.6432 | 0.1506 | ||

7.=(5×6)杠杆贡献率 (经营差异率×净财务杠杆) | 2.162% | 2.597% | -0.435% | ||

8.=(3+7)权益净利率 (净经营资产净利率+杠杆贡献率) | 14.167% | 18.182% | -4.015% | ||

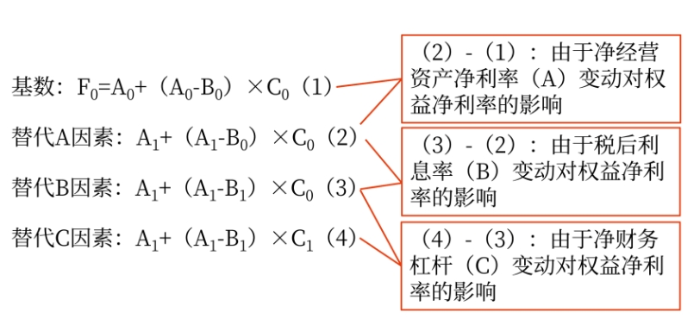

4.权益净利率的驱动因素分解

利用连环替代法测定:

权益净利率=净经营资产净利率+(净经营资产净利率-税后利息率)×净财务杠杆

F=A+(A-B)×C

知识点来源:第二章 财务报表分析和财务预测

以上内容选自刘颖老师24年《财管》基础阶段课程讲义

(本文为东奥会计在线原创文章,仅供考生学习使用,禁止任何形式的转载)

津公网安备12010202000755号

津公网安备12010202000755号