五张图教你快速掌握境外所得税间接负担税额的计算

今天的注册会计师考点解读,我们一起来看看境外所得税间接负担税额的计算。在境外所得税收章节中,间接负担税额的计算是重要知识点,然而,公式长得要换几口气才读得完是不是?书本上的大例题看得头晕眼花有木有?不要捉急,今天小编带大家一起,轻松学习如何计算企业间接负担的税额。

在进入知识点学习之前,我们先来聊聊其他相关基础知识点。

境外所得税收抵免业务的产生,是因为境内的居民企业(也包含非居民外国企业在境内设立的机构,本文仅讨论境内居民企业)或其投资的子公司在境外开展业务,缴纳了相关的企业所得税,为避免重复征税,我国税法允许将该部分企业所得税在该企业的境内应纳所得税税额中抵免。

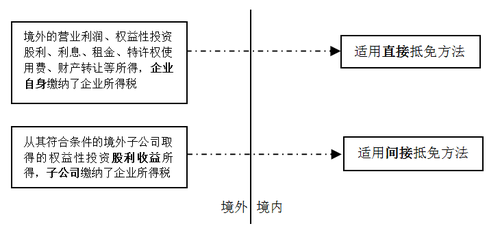

抵免的方法包括间接抵免与直接抵免两种,对企业自身直接作为纳税人在境外缴纳的所得税,采取直接抵免的方法,该方法主要适用于企业就来源于境外的营业利润所得在境外所缴纳的企业所得税,以及就来源于或发生于境外的股息、红利等权益性投资所得、利息、租金、特许权使用费、财产转让等所得在境外被源泉扣缴的预提所得税。而对于企业间接负担的外国所得税额,需要计算由我国居民企业就该项分得的股息性质的所得间接负担的部分,采用间接抵免的方法在我国的应纳税额中抵免,该方法主要适用于居民企业从其符合条件的境外子公司取得的股息、红利等权益性投资收益所得。

读起来太拗口?没关系,小编为大家总结如下图:

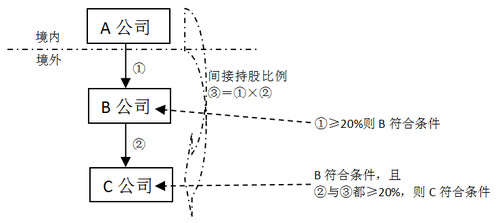

对于居民企业间接负担税额的计算,可以分为两个步骤:一、判断所投资企业是否符合多层持股抵免条件;二、依公式从最低一层起,逐层计算上一层企业间接负担的税额。

判断所投资企业是否符合多层持股抵免条件时,要牢记两个20%原则,即直接持股超过20%与间接持股达到20%:对于第一层外国企业,居民企业对被投资企业的持股比例要达到20%,对于非第一层子公司,则要满足2个条件:1、上一层外国企业符合持股条件(20%以上);2、上一层外国企业直接持有该公司20%以上股份,且由境内居民企业直接持有或通过一个或多个符合规定持股条件的外国企业间接持有总和达到20%以上;看上去太复杂?别着急,小编为大家整理思路图如下:

津公网安备12010202000755号

津公网安备12010202000755号