增值税免退税的计算_24年注会税法划重点

外购货物、服务或无形资产出口的外贸企业和其他出口企业适用增值税的免退税政策。下文为注会《税法》科目的知识点增值税免退税的计算的相关内容,带领大家完成该知识点的学习,解答备考疑惑!

推荐阅读:2024年注会税法备考划重点汇总>>

【所属章节】

第二章:增值税法

第六节:出口和跨境业务增值税的退(免)税和征税

【知 识 点】

增值税免退税的计算

外购货物、服务或无形资产出口的外贸企业和其他出口企业适用增值税的免退税政策。

1.实行免退税办法的退(免)税计税依据为购进业务的增值税专用发票或海关进口增值税专用缴款书上注明的金额。

实行退(免)税办法的服务和无形资产,如果主管税务机关认定出口价格偏高的,有权按照核定的出口价格计算退(免)税,核定的出口价格低于外贸企业购进价格的,低于部分对应的进项税额不予退税,转入成本。

提示:

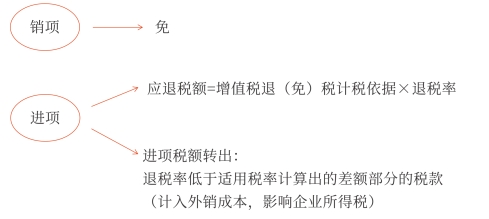

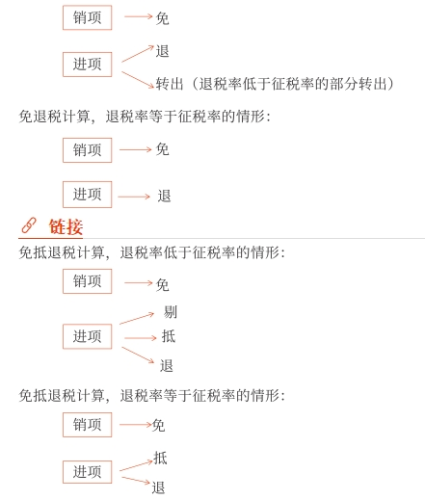

外销免税不计销项;进项被一分为二。

2.融资租赁出口货物退税的计算

提示:

融资租赁出口货物退税的计算方法与没有生产能力的外贸企业出口货物的免退税方法一致。

融资租赁出租方将融资租赁出口货物租赁给境外承租方、将融资租赁海洋工程结构物租赁给海上石油天然气开采企业,向融资租赁出租方退还其购进租赁货物所含增值税。其计算公式如下:

增值税应退税额=购进融资租赁货物的增值税专用发票注明的金额或海关进口增值税专用缴款书注明的完税价格×融资租赁货物适用的增值税退税率

融资租赁出口货物适用的增值税退税率,按照统一的出口货物适用退税率执行。从增值税一般纳税人购进的按简易办法征税的融资租赁货物和从小规模纳税人购进的融资租赁货物,其适用的增值税退税率,按照购进货物适用的征收率和退税率孰低的原则确定。

3.自2018年11月30日至2027年12月31日,对经国务院批准对外开放的货物期货品种保税交割业务,暂免征收增值税。

上述期货交易中实际交割的货物,如果发生进口或者出口的,统一按照现行货物进出口税收政策执行。即将期货保税业务和实际交割的进出口货物拆分成期货业务和交割货物两个方面,前者暂免征税,后者执行进出口税收政策。(新增)

提示:

外贸企业出口委托加工修理修配货物:

退(免)税的计税依据,为加工修理修配费用增值税专用发票注明的金额。

出口企业委托加工修理修配货物,其加工修理修配费用的退税率,为出口货物的退税率。

公式:

出口委托加工修理修配货物的增值税应退税额=委托加工修理修配货物的增值税退(免)税计税依据×出口货物退税率

增值税出口退税计算的特殊提示:

退税率低于征税率的,计算出的差额部分计入出口货物成本。

即:如果退税率等于征税率,出口商可得到全部出口货物的进项税的退还。

提示:

出口企业既有适用增值税免抵退项目,也有增值税即征即退、先征后退项目的,增值税即征即退和先征后退项目不参与出口项目免抵退税计算。出口企业应分别核算增值税免抵退项目和增值税即征即退、先征后退项目,并分别申请享受增值税即征即退、先征后退和免抵退税政策。

实行免抵退税办法的零税率应税行为提供者如同时有货物、劳务(指对外加工修理修配劳务,下同)出口且未分别计算的,可结合现行出口货物免抵退税计算公式一并计算。税务机关在审批时,按照出口货物、劳务、零税率应税行为免抵退税额比例划分出口货物、劳务、零税率应税行为的退税额和免抵税额。

上文注会考试知识点内容根据刘颖老师《轻一基础精讲班》讲义整理,刘颖老师主讲的C双名师轻松过关®班课程正在更新!点击了解课程详情>>

(本文为东奥会计在线原创文章,仅供考生学习使用,禁止任何形式的转载)

津公网安备12010202000755号

津公网安备12010202000755号