生产销售环节应纳消费税的计算_24年注会税法划重点

每当想放弃的时候告诉自己坚持再坚持,丰富自己的理论知识才能在实践中更好的去运用!注会《税法》的学习不仅仅是为了应对考试,也是为了应对未来工作中的各类实务问题!以下为知识点生产销售环节应纳消费税的计算的内容,一起来学习打卡吧!

推荐阅读:2024年注会税法备考划重点汇总>>

【所属章节】

第三章:消费税法

第三节:应纳税额的计算

【知 识 点】

生产销售环节应纳消费税的计算

纳税人 | 行为 | 纳税环节 | 计税依据 | 生产领用抵扣税额 |

生产应税 消费品的 单位和个人 | 出厂销售 | 出厂销售环节 | 从价定率:不含增值税的销售额 | 符合条件的,在计算出的当期应纳消费税税额中,按当期生产领用量抵扣外购、进口或委托加工收回的应税消费品的已纳消费税税额 |

从量定额:销售数量 | ||||

复合计税:不含增值税的销售额、销售数量 | ||||

自产自用 | 用于连续生产应税消费品的,不纳税 | 不涉及 | ||

用于生产非应税消费品、在建工程、管理部门、非生产机构、提供劳务、馈赠、赞助、集资、广告、样品、职工福利、奖励等方面的,在移送使用时纳税 | 从价定率:同类消费品售价或组成计税价格 | |||

从量定额:移送使用数量 | ||||

复合计税:同类消费品售价或组成计税价格、移送使用数量 |

(一)直接对外销售应纳消费税的计算

(二)自产自用应纳消费税的计算

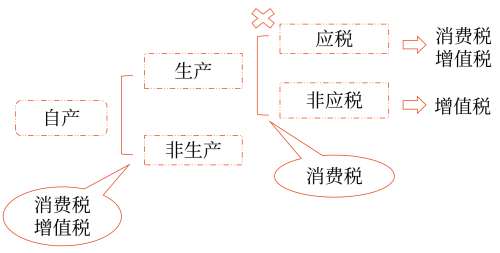

自产自用通常指的是纳税人生产应税消费品后,不是直接用于对外销售,而是用于连续生产应税消费品或用于其他方面。

1.自产自用应税消费品的计税规则

纳税人自产自用的应税消费品,用于连续生产应税消费品的,不纳税;用于其他方面的,于移送使用时纳税。

2.自产自用应税消费品的税额计算

纳税人自产自用的应税消费品,凡用于生产非应税消费品、在建工程、管理部门、非生产机构、提供劳务、馈赠、赞助、集资、广告、样品、职工福利、奖励等方面的,应当纳税。计税依据具体分为以下两种情况(有价找价,无价组价):

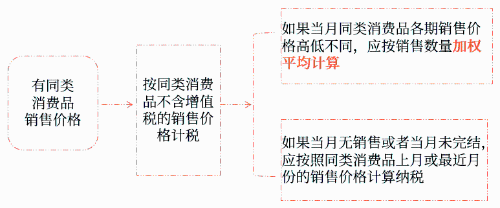

第一种情况——“有价找价”:有同类消费品的销售价格的,按照纳税人生产的同类消费品的不含增值税的销售价格计算纳税。

实行从价定率办法计算纳税的:

应纳税额=同类消费品不含增值税的销售单价×自产自用数量×适用消费税税率

实行复合计税办法计算纳税的:

应纳税额=自产自用数量×定额税率+同类消费品不含增值税的销售单价×自产自用数量×比例税率

第二种情况——“无价组价”:没有同类消费品销售价格的,按照组成计税价格计算纳税。组价公式:

(1)从价计税:

组成计税价格=(成本+利润)÷(1-比例税率)

=[成本×(1+成本利润率)]÷(1-比例税率)

(2)复合计税:

组成计税价格=(成本+利润+自产自用数量×定额税率)÷(1-比例税率)

=[成本×(1+成本利润率)+自产自用数量×定额税率]÷(1-比例税率)

公式中的“成本”,是指产品生产成本。

公式中的“利润”,是指根据应税消费品的全国平均成本利润率计算的利润。应税消费品的全国平均成本利润率由国家税务总局确定。

提示:

自产自用复合计税的应税消费品计算组成计税价格时,全部消费税(比例税率和定额税率计算的部分)都要计入组成计税价格。

链接:

增值税与消费税组价公式对比:

项目 | 消费税组价 | 增值税组价 | 成本利润率 | |

缴纳 消费税货物 | 从价 计税 | (成本+利润)÷(1-消费税比例税率) 或:成本×(1+成本利润率)÷(1-消费税比例税率) | 成本×(1+成本利润率)+消费税 | 应税消费品对应的成本利润率 |

复合 计税 | (成本+利润+课税数量×定额税率)÷(1-消费税比例税率) 或:=[成本×(1+成本利润率)+自产自用数量×定额税率]÷(1-比例税率) | |||

从量 计税 | 不组价 | 规定的成本利润率,规定出台前沿用旧的规定(10%) | ||

不缴纳 消费税货物 | 不计税 | 成本×(1+成本利润率) | ||

上文注会考试知识点内容根据刘颖老师《轻一基础精讲班》讲义整理,刘颖老师主讲的C双名师轻松过关®班课程正在更新!点击了解课程详情>>

(本文为东奥会计在线原创文章,仅供考生学习使用,禁止任何形式的转载)

津公网安备12010202000755号

津公网安备12010202000755号