房产税计税依据和应纳税额计算的特殊规定_24年注册会计师税法划重点

注册会计师税法科目的第十章为房产税法、契税法和土地增值税法,以下为房产税法的相关知识点房产税计税依据和应纳税额计算的特殊规定的内容。想要学好税法科目,一定要学会辨析对比不同税种间的区别,避免混淆!

✅ 2024年《税法》精选习题逐章速刷> ✅ 新人福利!登录即送专属学习资料>

注册会计师考试中,《税法》教材共包含18个实体税种,但在考试中100分的总分值并不会均摊在每个税种上,而是在全面考核的基础上,也能做到重点突出。所以考生在备考时应该针对重要知识点进行重点复习,东奥根据税法轻一老师的授课讲义整理税法各章考点,让考生的备考可以有的放矢,点击领取税法重要知识点汇总>>![]()

【所属章节】

第十章:房产税法、契税法和土地增值税法

第一节:房产税法

【知 识 点】

房产税计税依据和应纳税额计算的特殊规定

在确定房产税的计税依据时,还需要注意以下几个特殊规定:

1.对投资联营的房产应纳房产税的规定

对以房产投资联营,投资者参与投资利润分红,共担风险的,按房产余值作为计税依据计征房产税;

对只收取固定收入,不承担联营风险的,应按租金收入计征房产税。

情形 | 计税依据 | 纳税人 |

参与投资利润分红,共担风险 | 房产余值 | 被投资方 |

只收取固定收入,不承担联营风险 | 租金收入 | 出租方(投资方) |

举例:

假定甲与其他投资者共担风险,共负盈亏,则联营企业为房产税纳税人,从价计税。

假定甲只收取固定收入,不承担联营风险,则甲为房产税纳税人,从租计税。

2.对融资租赁房屋应纳房产税的规定

融资租赁的房产,由承租人自融资租赁合同约定开始日的次月起依照房产余值缴纳房产税。合同未约定开始日的,由承租人自合同签订的次月起依照房产余值缴纳房产税。

口诀:

合同有约——约次月;

合同无约——签次月。

3.关于房屋附属设备和配套设施的计税规定

为了维持和增加房屋的使用功能或使房屋满足设计要求,凡以房屋为载体,不可随意移动的附属设备和配套设施,如给排水、采暖、消防、中央空调、电气及智能化楼宇设备等,无论在会计核算中是否单独记账与核算,都应计入房产原值,计征房产税。

对于更换房屋附属设备和配套设施的,在将其价值计入房产原值时,可扣减原来相应设备和设施的价值;对附属设备和配套设施中易损坏、需要经常更换的零配件,更新后不再计入房产原值,原零配件的原值也不扣除。

4.对居民住宅区内业主共有的经营性房产,由实际经营(包括自营和出租)的代管人或使用人缴纳房产税。其中自营的,依照房产原值减除10%~30%后的余值计征,没有房产原值或不能将业主共有房产与其他房产的原值准确划分开的,由房产所在地税务机关参照同类房产核定房产原值;出租的,依照租金收入计征。

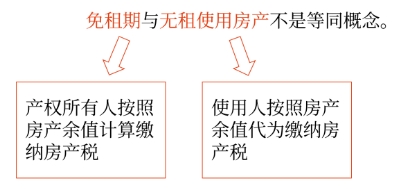

5.对出租房产,租赁双方签订的租赁合同约定有免收租金期限的,免收租金期间由产权所有人按照房产余值缴纳房产税。

提示:

链接:

纳税人出租不动产,租赁合同中约定免租期的,不属于《营业税改征增值税试点实施办法》(财税〔2016〕36号文件印发)第十四条规定的视同销售服务。即:纳税人出租不动产,免租期内由产权所有人按房产计税余值从价计算缴纳房产税,但是不必将免租期间视同销售,不需要对该行为缴纳增值税。

即:纳税人出租不动产,租赁合同中约定免租期的,免租期间房产税从价计征;增值税不视同销售。

注册会计师考试时间为8月23日-25日,备考的时间总是转瞬即逝,请各位考生珍惜时间积极备考!以上内容整理自刘颖老师《轻一基础精讲班》讲义整理,点击下图了解课程详情。

(本文为东奥会计在线原创文章,仅供考生学习使用,禁止任何形式的转载)

津公网安备12010202000755号

津公网安备12010202000755号