按差额确定销售额_注会税法热点答疑

注会《税法》涉及如何缴税的知识十分庞杂,在不同情况下,会选择不同的征税方式和计算方法,同学们在学习时,考死记硬背记税率是不可取的,建议在学习知识点时通过做题来总结归纳思路。

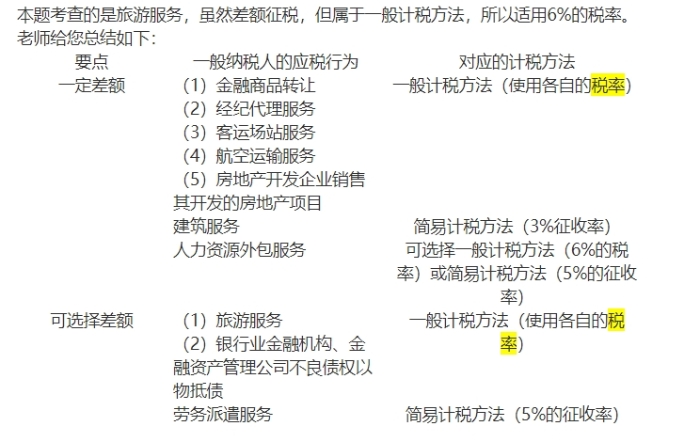

差额征税的征收率各是多少?记得人力外包是5%,所以这题就按5%了,查了轻一的

也就两项有征收率,其余的各是多少呢??

问题来源:

某旅游公司为增值税一般纳税人,2023年5月发生以下业务:

(1)取得含税旅游费收入共计480万元,向境内其他单位支付旅游交通费40万元、住宿费20万元、门票费10万元、签证费1万元;支付本公司导游餐饮住宿费共计3万元。为该旅游项目向境外旅游公司(境内无机构、场所)支付出境游的团费以及代订、代办的住宿、交通等相关费用38.16万元。

(2)将2018年4月在公司注册地购入的一套门市房对外出租,本月一次性收取6个月含税租金18万元。

(3)购入办公电脑,取得增值税专用发票注明进项税12万元;支付宣传册印刷费,增值税专用发票注明进项税7.8万元。

(4)将公司一台2020年12月购入的旅游车转为职工福利部门用车,该车购进时已按13%税率抵扣过进项税额,入账原值60万元,已提折旧20万元,该车评估价格34万元。

(其他相关资料:旅游公司选择按照扣除支付给其他单位相关费用后的余额为旅游服务计税销售额,并开具普通发票;美元与人民币汇率1∶7)

要求:根据上述资料,计算回答下列问题。

(1)该公司当月实际可抵扣的进项税。

已抵扣进项税额的固定资产、无形资产或者不动产,发生不得抵扣进项税情形的,按照下列公式计算不得抵扣的进项税额:

不得抵扣的进项税额=应转出的进项税额=固定资产、无形资产或者不动产净值×适用税率=(60-20)×13%=5.2(万元)。

该公司当月实际可抵扣的进项税=12+7.8-5.2=14.6(万元)。(1分)

(2)该公司收取租金的增值税销项税。

纳税人提供租赁服务采取预收款方式的,其纳税义务发生时间为收到预收款的当天,旅游公司出租门市房的销项税额=18/(1+9%)×9%=1.49(万元)。(1分)

(3)该公司提供旅游服务的销项税。

该旅游公司提供的旅游服务的销项税额=(480-38.16-40-20-10-1)÷(1+6%)×6%=20.99(万元)。(1分)

(4)该公司支付境外旅游费应代扣代缴的增值税,并说明理由。

应代扣代缴的增值税为0。(0.5分)

理由:境外单位向境内单位或个人销售完全在境外发生的服务,不属于在境内销售服务,无须在我国缴纳(被扣缴)增值税。(0.5分)

(5)该公司支付境外出境游费用是否需要在我国进行税务备案,并说明理由。

不需要在我国进行税务备案。(0.5分)

理由:境内旅行社从事出境旅游业务的团费以及代订、代办的住宿、交通等相关费用对外付汇无须进行税务备案。(0.5分)

东奥解答

本文注册会计考试热点问答整理自东奥答疑板块

(本文为东奥会计在线原创文章,仅供考生学习使用,禁止任何形式的转载)

津公网安备12010202000755号

津公网安备12010202000755号