财产转让所得应纳税额的计算_注会税法热点答疑

注会《税法》 中个人所得税的计算较为细碎,因为要考虑年度奖金、各项经营所得等情况,依据不同情况,计税方式也有所不同,同学们在做题时稍有疏忽,可能就会用错方式,一起看一下东奥会计在线在此类问题上的总结提炼,一同进步,克服难点吧。

什么时候需要扣除60000 什么时候不用?什么时候是单独全额计算?

什么时候并入综合所得一并计算??

问题来源:

中国公民张某在某市的一家事业单位任职,2022年取得的收入情况如下:

(1)每月从单位取得工资收入15000元,自己负担的符合规定标准的“三险一金”合计为1840元。

(2)因实名举报某企业的污染行为获得当地生态环境主管部门奖励20000元,同时因其参与的一项技术发明获得国家科技进步二等奖,分得奖金50000元。

(3)将本人一部长篇小说手稿的复印件拍卖取得收入150000元;同时拍卖一幅名人书法作品取得收入500000元,经税务机关确认所拍卖的书法作品原值及相关合理费用为100000元。

(4)由于身体原因张某于12月底办理了提前退休手续,距离张某法定退休年龄还有2年,符合法定的提前退休条件,单位按照统一标准发放其一次性补贴收入200000元。

[其他相关资料:张某近2年均购买了符合规定的商业健康保险产品,每年支出2400元。张某的独生女在读全日制硕士研究生二年级,其与妻子约定由张某100%扣除子女教育支出;张某首套住房贷款合同于1月底终止(20年内),其每月6000元的住房贷款于1月底全部归还完毕,其与妻子约定由张某扣除住房贷款利息支出;5月份由于生病,扣除医保报销后,张某负担符合规定的医药费130000元并选择由自己扣除;张某的父母均已年过80岁,张某与其妹妹约定平均分摊扣除赡养老人支出。张某已向单位提供有关信息并依法要求办理专项附加扣除]

要求:根据上述资料,按照下列序号回答问题,如有计算需计算出合计数。

(1)单位预扣预缴张某工资、薪金个人所得税时,各扣除项目具体如何扣除?

①法定减除费用:5000元/月。

②专项扣除:“三险一金”1840元/月,可据实扣除。

③专项附加扣除:a.子女教育支出,由于约定由张某100%扣除,则其本人每月定额扣除1000元;b.住房贷款利息支出,扣除期间截至贷款全部归还或贷款合同终止的当月,所以当年只有1月需要扣除1000元的住房贷款利息支出;c.赡养老人支出,张某每月定额扣除1000元。

④依法确定的其他扣除:商业健康保险,每月限额扣除200元。

(2)张某获得的奖金应如何缴纳个人所得税并简要说明理由。

张某获得的奖金无须缴纳个人所得税。

理由:①个人举报、协查各种违法、犯罪行为获得的奖金,免税;②取得国家颁发的国家科技进步奖属于“省级人民政府、国务院部委和中国人民解放军军以上单位,以及外国组织颁发的科学、教育、技术、文化、卫生、体育、环境保护等方面的奖金”,免税。

(3)计算张某拍卖长篇小说手稿的复印件应被预扣预缴的个人所得税和拍卖书法作品所得应缴纳的个人所得税。

个人拍卖自己的文字作品手稿原件及复印件,按照“特许权使用费所得”预扣预缴个人所得税;拍卖除自己的文字作品原稿及复印件以外的其他财产,按“财产转让所得”计算缴纳个人所得税。

拍卖长篇小说手稿复印件所得预扣预缴个人所得税=150000×(1-20%)×20%=24000(元)

拍卖书法作品所得应纳个人所得税=(500000-100000)×20%=80000(元)

应缴纳的个人所得税合计=24000+80000=104000(元)。

(4)计算张某办理提前退休取得的一次性补贴收入应缴纳的个人所得税。

个人办理提前退休手续而取得的一次性补贴收入,应按照办理提前退休手续至法定离退休年龄之间实际年度数平均分摊,确定适用税率和速算扣除数,单独适用综合所得税率表,计算纳税。

取得的一次性补贴收入应缴纳个人所得税=[(200000÷2-60000)×10%-2520]×2=2960(元)。

(5)计算张某综合所得应缴纳的个人所得税。

综合所得应纳税所得额=15000×12+150000×(1-20%)-60000-1840×12-(1000×12+1000+80000+1000×12)-2400=110520(元)

综合所得应纳税额=110520×10%-2520=8532(元)。

东奥解答

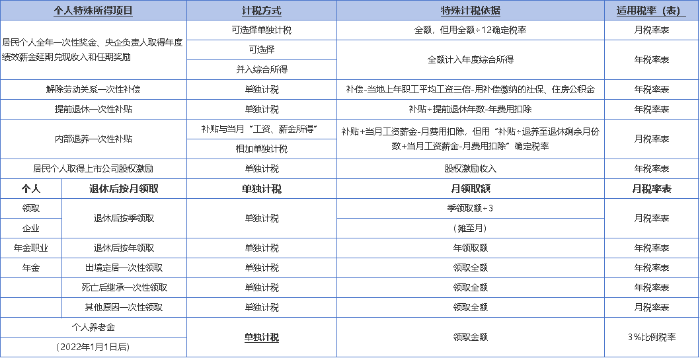

基本减除费用6万元/年或者5000元/月在综合所得或者经营所得中扣除,不能重复减除。与工资薪金所得相关的特殊计税规则一览表:

(点击图片,大图查看)

本文注册会计考试热点问答整理自东奥答疑板块

(本文为东奥会计在线原创文章,仅供考生学习使用,禁止任何形式的转载)

津公网安备12010202000755号

津公网安备12010202000755号