2015《财务成本管理》综合题易考点:现金流量折模型

【东奥小编】现阶段进入2015年注会强化提高冲刺备考期,为帮助考生们在最后阶段提高备考效率,我们根据2015年注册会计师考试大纲为考生们总结了《财务成本管理》科目的选择题、计算分析题和综合题易考点,下面我们一起来复习2015《财务成本管理》综合题易考点:现金流量折模型。

本考点能力等级:

能力等级 3—— 综合运用能力

考生应当在理解基本理论、基本原理和相关概念的基础上,在比较复杂的职业环境上,坚守职业价值观、遵循职业道德、坚持职业态度,综合运用相关专业学科知识和职业技能解决实务问题。

本知识点属于《财务成本管理》科目第八章企业价值评估第二节企业价值评估方法的内容。

![]()

综合题易考点:现金流量折模型

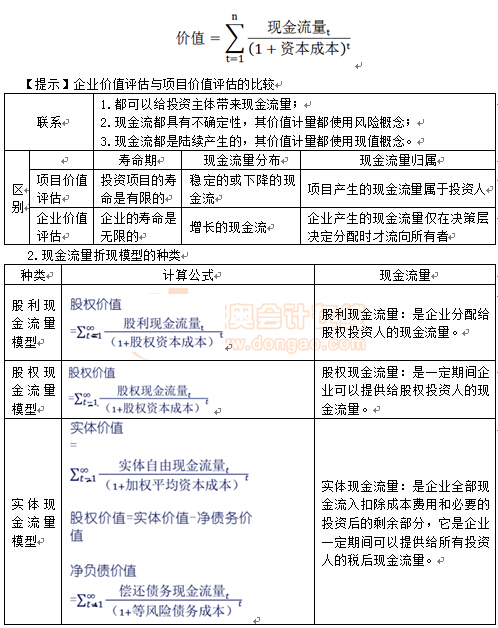

(一)现金流量折现模型的参数和种类

现金流量折现模型是企业价值评估使用最广泛、理论上最健全的模型。

1.折现模型的参数

三个:现金流量、资本成本和时间序列

现金流量模型的基本公式:

【提示】如果把股权现金流量全部作为股利分配,股利现金流量模型和股权现金流量模型相同。为避免对股利政策进行估计的麻烦,大多数的企业估值使用股权现金流量模型或实体现金流量模型。

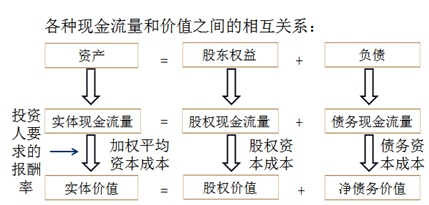

各种现金流量和价值之间的相互关系:

(二)现金流量折现模型参数的估计

1.折现率:第五章已经解决

股权现金流量:股权资本成本

实体现金流量:加权平均资本成本

2.无限期寿命

(1)无限期寿命的划分

①预测的基期(考试通常为已知数)

②详细预测期和后续期的划分

“详细预测期”,或称“预测期”:在此期间,需要对每年的现金流量进行详细预测,并根据现金流量折现模型计算其预测期价值;

“后续期”,或称为“永续期”:在此期间,假设企业进入稳定状态,有一个稳定的增长率,可以用简便的方法直接估计后续期价值。

(2)判断企业进入稳定状态的标志

企业进入稳定状态的主要标志有两个:

①具有稳定的销售增长率,它大约等于宏观经济的名义增长率;

②具有稳定的投资资本回报率,它与资本成本接近。

【依据】“竞争均衡理论”

【提示】“投资资本回报率”,就是第二章的“净经营资产净利率”,只不过这里的投资资本用的是期初数。

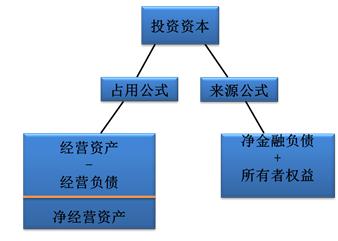

3.现金流量的确定

(1)预测方法:单项预测、全面预测。

单项预测的主要缺点是容易忽视财务数据之间的联系,不利于发现预测假设的不合理之处。

全面预测是指编制成套的预计财务报表,通过预计财务报表获取需要的预测数据。由于计算机的普遍应用,人们越来越多的使用全面预测。

(2)预测步骤

①确定基期数据(实际或修正)

②确定预测期间(5~7年,不超过10年)

③预测销售收入

以历史为基础,结合未来变化(宏观经济、行业状况、企业发展战略)进行修正。

【提示】考试时“预计增长率”通常为已知条件

④预计财务报表的编制

1) 预计利润表(与第二章结构一致)

|

税后经营净利润 |

|

-税后利息费用 |

|

净利润 |

2)预计资产负债表(与第二章结构一致)

管理用资产负债表

3)预计现金流量表

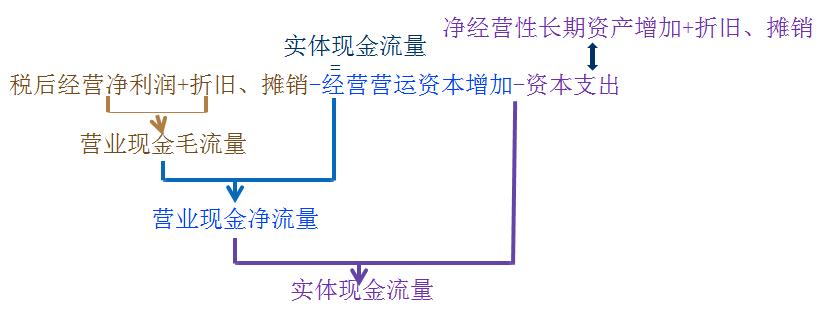

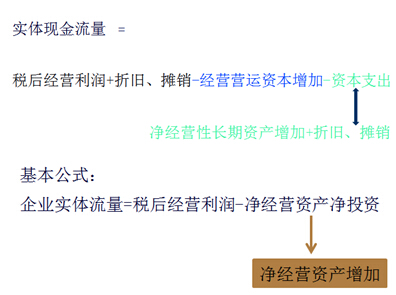

(1)企业实体现金流量

方法1:剩余现金流量法(从现金流量形成角度来确定)

方法2:融资流量法

债务现金流量=税后利息费用-新借债务(或+归还债务)

股权现金流量=股利分配-股权资本发行(或+股票回购)

融资现金流量=股权现金流量+债务现金流量

【提示】

①“实体现金流量”是从企业角度观察的,企业产生剩余现金用正数表示,企业吸收投资人的现金则用负数表示。

②“融资现金流量”是从投资人角度观察的实体现金流量,投资人得到现金用正数表示,投资人提供现金则用负数表示。

③实体现金流量应当等于融资现金流量。

实体现金流量=融资现金流量=债务现金流量+股权现金流量

方法3:

简便算法:净投资扣除法

基本公式:

企业实体流量=税后经营净利润-净经营资产净投资

基本概念:

净经营资产总投资=经营营运资本增加+资本支出

净经营资产净投资=经营营运资本增加+资本支出-折旧摊销

理解:

(2)股权现金流量的确定(扩展)

方法1:剩余现金流量法(从现金流量形成角度来确定)

股权现金流量=企业实体现金流量-债务现金流量

方法2:融资现金流量法

股权现金流量=股利-股票发行(或+股票回购)

方法3:简便算法:净投资扣除法

税后净利润减去股东负担的净投资,剩余的部分成为股权现金流量。

股权现金流量=税后净利润-股权净投资

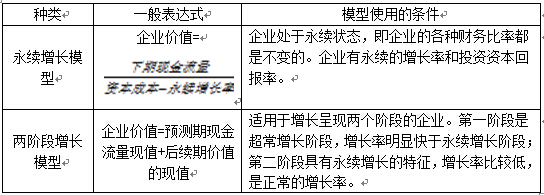

(三)现金流量折现模型的应用

1.种类

【提示1】公式不需要专门记忆,主要是注意实体价值等于实体现金流量的现值,折现率为加权平均资本成本;股权价值等于股权现金流量的现值,折现率为股权资本成本。

【提示2】利用实体现金流量模型时,如果提问要求计算股权价值,则分两步完成,第一步计算实体流量并以加权资本成本为折现率计算实体价值;第二步计算股权价值,其公式为:

股权价值=实体价值-净债务价值

2.股权现金流量模型的应用举例

3.企业实体现金流量模型的应用举例

【提示】在实务中,大多使用实体现金流量模型。主要原因是股权资本成本受资本结构影响较大,估计起来比较复杂。加权资本成本受资本结构影响较小,比较容易估计。

东奥首页

东奥首页

津公网安备12010202000755号

津公网安备12010202000755号