【东奥小编】2014年注册会计师考试8月即将进入注会准考证打印阶段(点击查阅2014注册会计师准考证打印时间和打印入口),与此同时,注会基础备考阶段也接近尾声,进入紧张的2014注会冲刺备考阶段。

东奥信仰提示:企业所得税法作为税法考试最重点的章节(没有“之一”),考点繁多。其中最主要的、计算综合题一定会出现的考点是关于企业所得税税前扣除项目及其标准问题。信仰特此总结如下,希望可以给大家提供些帮助。本部分知识点记忆必须精准,因为如果某项扣除计算错误,势必会导致计算应纳税所得额出现错误,那么后面的就没法得分了。当然,话又说回来,考试出题一般都是按步骤给分,你多记住一个扣除限额的计算方法,就可以多得一分。祝大家在东奥学习愉快!

企业所得税税前扣除总结(三)

7.业务招待费

(1)企业发生的与生产经营活动有关的业务招待费支出,按照发生额的60%扣除,但最高不得超过当年销售(营业)收入的5‰。

2)对从事股权投资业务的企业(包括集团公司总部、创业投资企业等),其从被投资企业所分配的股息、红利以及股权转让收入,可以按规定的比例计算业务招待费扣除限额。

(2)企业在筹建期间,发生的与生产经营活动有关的业务招待费支出,可按实际发生额的60%计入企业筹办费,并按有关规定在税前扣除。

【解释】

第一,业务招待费开支存在一个标准和一个限度,需要将标准和限度进行比较,以其小者作为可扣除金额。

第二,作为业务招待费限度的计算基数的收入范围,是当年销售(营业)收入,销售(营业)收入包括企业销售货物、提供劳务收入等主营业务收入、其他业务收入和视同销售收入等。但是不含营业外收入、转让固定资产或无形资产所有权收入、投资收益(从事股权投资业务的企业除外)。

第三,业务招待费的扣除限额的计算基数与广告费和业务宣传费的扣除限额的计算基数存在一定的共性。

第四,从事股权投资业务的企业,其业务招待费的扣除限额基数包括所分配的股息、红利以及股权转让收入。

第五,对于筹建期间的招待费支出,采用了招待费的扣除标准、筹建费的扣除方法。招待费的扣除标准体现在实际发生额的60%的比例限制;筹建费的扣除方法则是纳税人可采用在生产经营当年一次性扣,或者作为长期待摊费用不短于3年摊销。

8.广告费和业务宣传费

企业每一纳税年度发生的符合条件的广告费和业务宣传费,除国务院财政、税务主管部门另有规定外,不超过当年销售(营业)收入15%的部分,准予扣除;超过部分,准予在以后纳税年度结转扣除。

企业在筹建期间,发生的广告费和业务宣传费支出,可按实际发生额计入企业筹办费,并按有关规定在税前扣除。

【相关链接】注意四个问题:

第一,注意业务招待费和业务宣传费不是同一个概念。

第二,业务招待费、广告费和业务宣传费计算限度的基数都是销售(营业)收入,不是企业全部收入。销售(营业)收入包括销售货物收入、提供劳务收入等主营业务收入,还包括其他业务收入、视同销售收入等。但是不含营业外收入、转让固定资产或无形资产所有权收入、投资收益(从事股权投资业务的企业除外)。

第三,广告费和业务宣传费的超标准部分可无限期向以后纳税年度结转,属于税法与会计制度的暂时性差异;而业务招待费的超标准部分不能向以后纳税年度结转,属于税法与会计制度的永久性差异。

第四,要注意广告费、业务宣传费与赞助费的区别,广告支出的三个条件是:通过工商部门批准的专门机构制作;已支付费用并取得相应发票;通过一定媒体传播。(选择题出题点)非广告性质的赞助费在所得税前不得列支。

9.环境保护专项资金(专款专用)

企业依照法律、行政法规有关规定提取的用于环境保护、生态恢复等方面的专项资金准予扣除;上述专项资金提取后改变用途的,不得扣除。

10.租赁费

租入固定资产支付的租赁费,按照以下方法扣除:

(1)属于经营性租赁发生的租入固定资产租赁费:根据租赁期限均匀扣除;

(2)属于融资性租赁发生的租入固定资产租赁费:构成融资租入固定资产价值的部分应当提取折旧费用,分期扣除;租赁费支出不得直接扣除。

11.劳动保护费

【注意辨析】劳动保护费和职工福利费不是等同概念。例如:防暑降温用品和防暑降温费用,前者属于劳动保护费,没有开支的金额比例限制;后者属于职工福利费,有开支的金额比例限制。

【相关链接】不同来源的劳动保护用品与劳动保护费的涉税比较:

|

方向 |

来源 |

增值税 |

所得税 |

|

劳动保护用品 |

外购货物 |

可以抵扣进项 |

列入成本费用扣除 |

|

自产货物 |

不计销项 |

不属于企业所得税的应税收入 | |

|

职工福利用品 |

外购货物 |

不得抵扣进项 |

在职工福利费限额内扣除 |

|

自产货物 |

视同销售计销项 |

属于企业所得税的应税收入 |

12.公益性捐赠支出

【基本规定】企业实际发生的公益性捐赠支出,在年度利润总额12%以内的部分,准予在计算应纳税所得额时扣除。

这里的年度利润总额,是指企业按照国家统一会计制度的规定计算的年度会计利润。

第一,要注意区分公益性捐赠与非公益性捐赠。非公益性捐赠支出在计算应纳税所得额时不得扣除。

这里所说的公益救济性捐赠,必须符合对象和渠道两个条件。

(1)对象条件——列举的公益事业

(2)渠道条件——县级以上(含县级)人民政府及其部门或公益性的社会团体。

企业进行公益性捐赠的支出,由公益性社会团体和和县以上政府开具公益性捐赠票据。

纳税人直接向受赠人的捐赠,不属于上述公益性捐赠,应作纳税调整。

第二,年度利润总额,是按照政府规定计算出来的年度会计利润,尚未扣减上一年的亏损的数额。

第三,超标准的公益性捐赠,不得结转以后年度。

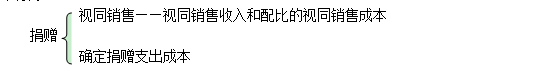

第四,公益性捐赠有货币捐赠和实物捐赠之分,实物捐赠要视同销售货物和捐赠支出两个行为。

回顾一下,最重要的是职工福利费、职工教育经费、工会经费、招待费、公益捐赠、广告费、向金融机构以外的借款利息、手续费及佣金等的扣除,因为存在扣除限额。

还有很多相关支出可以税前扣除,详情参见东奥税法权威名师刘颖老师的税法轻1或2014年注会税法网课。祝大家税法考试取得好成绩!

点击进入论坛相互交流>>(东奥会计在线 信仰版权所有 转载请注明出处)

相关内容推荐:

东奥首页

东奥首页

津公网安备12010202000755号

津公网安备12010202000755号